Финансовый план в бизнес плане

13.2. Финансовый план как раздел бизнес-плана

Финансовый план является заключительным разделом бизнес-плана. В нем обобщены и представлены в стоимостном выражении все предыдущие разделы и будущие хозяйственные решения обоснованны с точки зрения финансовых возможностей и конечных результатов.

Содержание данного раздела как и бизнес-плана в целом определяется целью его составления.

Бизнес-планы могут разрабатываться для обоснования перспектив развития организации; возможности получения инвестиционных кредитных ресурсов, целесообразности получения бюджетных ресурсов и т. д.

Как правило в финансовый план включают следующие финансовые расчеты:

прогноз объема реализации (продаж);

план доходов и расходов (расчет финансовых результатов);

расчет чистого потока денежных средств (баланс расходов и поступлений);

баланс активов и пассивов;

график достижения безубыточности;

стратегия финансирования развития организации.

Расчет прогнозного объема выручкипроизводится исходя из потенциальной емкости рынка, конкурентоспособности продукции, цен, возможностей производства. Данный расчет чрезвычайно важен для расчета финансовых результатов и является фундаментом для принятия стратегических решений.

Таблица доходов и затрат(план доходов и расходов) в финансовом плане бизнес-плана разрабатывается с целью расчета общего финансового результата деятельности организации. В нем отражается следующее:

выручка от реализации продукции (работ, услуг);

налоги и отчисления из выручки;

выручка от реализации (работ, услуг) за минусом косвенных налогов и отчислений;

переменные затраты;

маржинальная прибыль;

постоянные затраты;

прибыль от реализации продукции (работ, слуг);

финансовый результат от операционных доходов и расходов и от внереализационных доходов и расходов;

общая прибыль;

налоги и сборы из прибыли;

чистая прибыль.

Данный план позволяет оценить влияние отдельных элементов плана (выручки, налогов, затрат) на финансовый результат, изучить влияние операционного рычага на прирост прибыли, оценить безубыточный объем производства и запас финансовой прочности.

Расчет чистого потока денежных средствв финансовом разделе бизнес-плана представляется для обоснования эффективности инвестиционного проекта.

В расчете отражаются следующие показатели:

1. Приток денежных средств по периодам реализации инвестиционного проекта (выручка от реализации продукции, работ и услуг (без НДС), прочие доходы, связанные с реализацией проекта).

2. Отток денежных средств (затраты на приобретение основных фондов, прирост чистого оборотного капитала, затраты на производство и сбыт продукции (без амортизации), налоги и неналоговые платежи из выручки (кроме НДС), налоги из прибыли, погашение процентов по долгосрочным кредитам).

3. Сальдо потока (чистый поток денежных средств).

На основании текущей стоимости чистого потока денежных средств рассчитываются основные показатели эффективности инвестиций (чистый дисконтированный доход, индекс доходности, внутренняя норма доходности, срок окупаемости).

Прогнозные данные о денежных потоках в бизнес-плане могут отражаться и в балансе денежных расходов и поступлений, что позволяет определить потребность в кредите и способность погасить его, предусмотреть другие меры по сбалансированию денежных потоков, обеспечению платежеспособности организации, рациональному размещению свободных денежных средств. Корректируя каналы притока и оттока денежных средств, прогнозные данные учитывают продолжительность периода наличия дефицита или избытка денежных средств и реальные возможности в тот или иной период изыскать дополнительные источники денежных средств или инвестировать свободные денежные средства в доходные и ликвидные активы.

В балансе денежных расходов и поступлений отражаются следующие разделы:

1. Остаток денежных средств на начало планируемого периода.

2. Поступления денежных средств (выручка от реализации товаров, продукции, услуг, выручка от реализации внеоборотных активов, доходы от сдачи активов в аренду, лизинг, суммы получаемых кредитов и займов).

3. Направления денежных средств (на оплату приобретаемых активов, работ, услуг, расходы по операциям с ценными бумагами, погашение полученных кредитов и займов, процентов по ним, расходы по оплате труда, расчеты по налогам и сборам и прочие выплаты).

4. Минимально необходимый остаток денежных средств.

5. Дефицит (излишек) денежных средств.

6. Накопительный остаток денежных средств.

В данном балансе поступления денежных средств и направления их расходования могут отражаться по более укрупненным статьям.

Баланс активов и пассивов разрабатывается по форме бухгалтерского баланса, в котором статьи могут укрупняться.

Баланс активов и пассивов позволяет выполнить следующее: рассчитать основные финансовые коэффициенты и дать оценку прогнозируемым изменениям в структуре активов и пассивов баланса, финансовой устойчивости организации; согласовать компоненты других планов и оценить их достоверность и обоснованность;

Стратегия финансирования разрабатывается организацией, прогнозирующей техническое перевооружение, внедрение новых технологий. Ее задачей является обоснование потребности в ресурсах для осуществления намеченных инвестиционных проектов, определение источников их финансирования и расчет показателей эффективности и инвестиций.

studfiles.net

Финансовый план в бизнес плане

Завершающим разделом бизнес-плана является финансовый план. Этот раздел необходим и важен как для организаций, так и для их инвесторов и кредиторов.

Структура и содержание финансового плана зависят от потенциальных контактных аудиторий, т.е. от субъектов, являющихся потенциальными «читателями» бизнес-плана. Если бизнес-план разрабатывают как внутренний документ, то основной акцент делают на определении источников и размеров необходимых финансовых ресурсов, а также показателей прибыльности. В бизнес-плане, предназначенном для получения внешнего финансирования, основное внимание следует уделить оценке краткосрочной ликвидности, которая подтверждает платежеспособность организации и является залогом обеспеченности кредита, и только во вторую очередь рассматривать показатели прибыльности.

Целью разработки финансового плана является определение источников финансирования деятельности организации, оценка соотношения доходов и расходов финансовых ресурсов.

Для достижения указанной цели при формировании финансового плана необходимо: • определить условия максимизации прибыли организации; • оптимизировать структуру капитала для обеспечения его финансовой устойчивости; • обеспечить инвестиционную привлекательность организации;

• создать эффективный механизм управления финансовыми ресурсами (учетную, налоговую, кредитную, амортизационную и дивидендную политику).

Разработка финансового плана, предназначенного для иностранных кредиторов, имеет свои особенности. В этом случае финансовый план в качестве обязательных элементов должен включать следующие разделы: 1) отчет о прибылях и убытках (income statement); 2) балансовую ведомость (balance sheet);

3) план денежных потоков (cash flow).

Формировать указанные документы следует в соответствии с Общепринятыми принципами бухгалтерского учета (General Accepted Accounting Principles — GAAP).

В отечественной практике финансовый план, как правило, включает: 1) прогноз объемов реализации; 2) план доходов и расходов; 3) план денежных поступлений и выплат; 4) баланс активов и пассивов;

5) план по источникам и использованию средств.

Прогноз объемов реализации Данный прогноз разрабатывается с учетом показателей плана маркетинга (см. подразд. 2.5) и базируется на информации о предполагаемых объемах реализации по каждому товару и об ожидаемой цене единицы каждого товара. Обычно такой прогноз составляют на три года вперед. Следует отметить, что степень детализации прогноза объемов реализации зависит от длительности периода. Для первого года целесообразно в качестве интервала принять месяц, для второго года — квартал, для третьего года указывают общую сумму продаж за 12 месяцев. Прогноз объемов реализации может быть представлен в виде таблицы (табл. 2.29).

План доходов и расходов План доходов и расходов составляют для определения величины и источников формирования и изменения финансового результата деятельности организации. Рекомендуемый срок составления — три года, причем данные за первый год приводят помесячно. Примерная схема формирования плана доходов и расходов приведена в табл. 2.30.

Разработка плана доходов и расходов позволяет организации определить такие ключевые показатели деятельности, как доходность выпуска продукции, рентабельность, уровень производственных и непроизводственных издержек, объем предполагаемой чистой прибыли.

План денежных поступлений и выплат План денежных поступлений и выплат необходим для определения ликвидности и платежеспособности организации. Движение денежных средств обусловлено особенностями деятельности организации и несовпадением сроков поступлений и выбытия денежной наличности.

Следует различать движение финансовых потоков, не ведущих к расходам денежной наличности, и расход чистых наличных денег. К первым относят амортизационные отчисления и формирование фондов. Вторые включают выручку от реализации товаров и услуг, авансы, полученные от заказчиков, средства от продажи ценных бумаг, части основных фондов, финансовых вложений, кредиты, займы и т.д. План денежных поступлений и выплат необходим для оценки потребности организации в денежных средствах для ее нормального функционирования. Примерная форма данного раздела приведена в табл. 2.31.

Применяемый при планировании денежных потоков термин «денежная наличность» означает разность между реальными денежными поступлениями и выплатами. Ее объем меняется только тогда, когда организация фактически получает или производит платеж. При этом следует учитывать, что продажа товаров и услуг не означает автоматического поступления наличности, равно как и предъявление счетов не приводит к мгновенной оплате. Поэтому денежные поступления и выплаты следует показывать с учетом указанных интервалов.

Баланс активов и пассивов Баланс активов и пассивов рекомендуется составлять на начало и на конец первого года реализации проекта. Считается, что данный подраздел финансового плана менее важен, чем предыдущие, однако для специалистов кредитной организации он необходим для оценки величины финансовых вложений в активы различных типов, а также для определения пассивов, обеспечивающих данные операции.

Баланс состоит из двух частей: актива (левая часть) и пассива (правая часть), итоговые суммарные значения которых должны быть равны между собой (табл. 2.32). Актив представляет собой перечень имущества, которым может распоряжаться организация. Пассив показывает, кому и сколько она должна.

План по источникам и использованию средств План по источникам и использованию средств предназначен для отображения источников получения средств и их использования, а также для изменения активов организации за определенный период времени. Он дает возможность определить связь между возможными источниками средств и оборотным капиталом организации. На основе данного раздела руководство организации, равно как и потенциальные инвесторы, могут точнее оценить финансовое положение, определить эффективность финансовой политики и результаты хозяйственной деятельности организации. Примерная форма плана по источникам и использованию средств приведена в табл. 2.33.

Финансовый план должен завершать резюмирующий параграф, в котором приводят необходимый объем и структуру источников финансирования, оценку сроков окупаемости и доходности для инвесторов. Особо следует подчеркнуть, что для повышения объективности финансового плана при его разработке следует учитывать реальные экономические условия и финансовую политику государства.

psyera.ru

28 Финансовое планирование в составе бизнес-плана

Финансовое планирование — это планирование финансовых ресурсов и фондов денежных средств предприятия.

Необходимость финансового планирования как особой сферы плановой деятельности обусловлено относительной самостоятельностью движения денежных средств по отношению к материально-вещественным элементам.

Объектом финансового планирования являются финансовые ресурсы.

Цель финансового планирования — прогнозирование платежеспособности и финансовой устойчивости предприятия. Планирование финансовых ресурсов и вложений гарантирует выполнение обязательств перед бюджетом, кредиторами и акционерами, обеспечивает финансирование предпринимательской деятельности.

Задачами финансового планирования являются:

- обеспечение необходимыми финансовыми ресурсами оперативной, инвестиционной и финансовой деятельности;

- определение путей эффективного вложения капитала, степени рационального его использования;

- выявление внутрихозяйственных резервов увеличения прибыли за счет экономного использования денежных средств;

- установление рациональных финансовых отношений с бюджетом, банками и контрагентами;

- соблюдение интересов акционеров и других инвесторов;

- контроль за финансовым состоянием, платежеспособностью и кредитоспособностью организации.

Принципы финансового планирования:

- Принцип соответствия - финансирование текущих активов следует планировать преимущественно за счет краткосрочных источников. В то же время для проведения модернизации основных средств следует привлекать долгосрочные источники финансирования.

- Принцип постоянной потребности - в планируемом балансе предприятия сумма оборотных средств должна превышать сумму краткосрочных задолженностей, т.е. нельзя планировать «слабо ликвидный» баланс.

- Принцип избытка денежных средств - в процессе планирования иметь некоторый запас денежных средств для обеспечения надежной платежной дисциплины в случае, когда какой-либо из плательщиков просрочит по сравнению с планом свой платеж.

- Принцип рентабельности капиталовложений. Заемный капитал выгодно привлекать в том случае, если он повышает рентабельность собственного капитала. В данном случае обеспечивается положительное действие эффекта финансового рычага.

- Принцип сбалансированности рисков — особенно рисковые долгосрочные инвестиции целесообразно финансировать за счет собственных средств.

- Принцип приспособления к потребностям рынка — для предприятия важно учитывать конъюнктуру рынка и свою зависимость от предоставления кредитов.

- Принцип предельной рентабельности — целесообразно выбирать те капиталовложения, которые обеспечивают максимальную (предельную) рентабельность.

Этапы финансового планирования

- анализ финансовой ситуации;

- разработка общей финансовой стратегии фирмы;

- составление текущих финансовых планов;

- корректировка, увязка и конкретизация финансового плана;

- осуществление оперативного финансового планирования;

- выполнение финансового плана;

- анализ и контроль выполнения плана.

Финансовое планирование (в зависимости от содержания, назначения и задач) можно классифицировать на:

1) Перспективное финансовое планирование в современных условиях охватывает период времени от одного года до трех лет. Оно определяет важнейшие показатели, пропорции и темпы расширенного воспроизводства, является главной формой реализации целей организации. В процессе перспективного планирования получают свое экономическое обоснование и уточнение установки, сделанные в стратегическом планировании.

Перспективное планирование включает разработку финансовой стратегии предприятия и прогнозирование финансовой деятельности. Разработка финансовой стратегии представляет собой особую область финансового планирования, так как, являясь составной частью общей стратегии экономического развития, она должна быть согласована с целями и направлениями, сформулированными общей стратегией. В свою очередь финансовая стратегия оказывает влияние на общую стратегию предприятия.

Результатом перспективного планирования является разработка трех основных финансовых документов-прогнозов:

а) планового отчета о прибылях и убытках - для составления прогнозных финансовых документов важно правильно определить объем будущих продаж (объем реализованной продукции), потребность в инвестиционных ресурсах, способы финансирования этих инвестиций. Начинается прогнозирование объемов реализации с анализа сложившихся тенденций за ряд лет, причин тех или иных изменений. Следующим шагом в прогнозировании является оценка перспектив дальнейшего развития деловой активности предприятия с позиций сформированного портфеля заказов, структуры выпускаемой продукции и ее изменений, рынка сбыта, конкурентоспособности и финансовых возможностей предприятия. На основе данных по прогнозу объема продаж рассчитывается необходимое количество материальных и трудовых ресурсов, а также определяются и другие составные затраты на производство.

б) планового отчета о движении денежных средств - прогноз движения денежных средств учитывает приток денежных средств (поступления и платежи), отток денежных средств (затраты и расходы), чистый денежный поток (избыток или дефицит). Фактически он отражает движение денежных потоков по текущей, инвестиционной и финансовой деятельности

в) прогноза баланса - прогноз баланса на конец планируемого периода отражает все изменения в активах и пассивах в результате запланированных мероприятий и показывает состояние имущества и источников финансирования организации. Целью разработки прогноза баланса является определение необходимого прироста отдельных видов активов с обеспечением их внутренней сбалансированности, а также формирование оптимальной структуры капитала.

2) Текущее финансовое планирование (бюджетирование) - составная часть перспективного плана и представляет собой конкретизацию его показателей. Текущий финансовый план составляется на год.

Бюджетирование — это, с одной стороны, процесс составления финансовых планов, а с другой — технология финансового планирования, учета и контроля доходов и расходов, получаемых от бизнеса на всех уровнях управления, которая позволяет анализировать прогнозируемые и полученные финансовые показатели. Основным объектом бюджетирования является бизнес. Не предприятие, а именно бизнес как вид или сфера хозяйственной деятельности.

Бюджетирование выполняет следующие основные функции:

- планирования. Оценка финансового состояния предприятия основывается на данных бухгалтерской отчетности. Однако, если выявлены какие-либо проблемы, изменить что-то к лучшему бывает уже поздно. Другими словами, инструменты финансового менеджмента применимы, когда есть сведения об ожидаемом будущем, а не о прошлом финансовом состоянии предприятия.

- учета - бюджетирование — основа для управленческого учета, т.е. разработка системы координат для бизнеса.

- контроля за повышением финансовой устойчивости и улучшением финансового состояния компании в целом и отдельных ее структурных подразделений.

Кроме того, бюджетирование помогает выбрать наиболее перспективные сферы приложения инвестиций

В целях организации бюджетирования рекомендуется создавать сквозную систему бюджетов:

а) Операционные бюджеты. В процессе их подготовки прогнозируемые объемы продаж и производства трансформируются в количественные оценки доходов и расходов для каждого из действующих подразделений организации. Операционные бюджеты состоят из:

- бюджета продаж;

- бюджета запасов готовой продукции;

- бюджета производства;

- бюджета прямых материальных затрат;

- бюджета прямых затрат на оплату труда;

- бюджета общепроизводственных расходов

- бюджета коммерческих расходов;

- бюджета управленческих расходов.

б) Финансовые (основные) бюджеты:

- бюджет движения денежных средств;

- бюджет доходов и расходов;

- расчетный баланс.

в) Вспомогательные бюджеты:

- план первоначальных капитальных затрат;

- кредитный или инвестиционный бюджет.

3) Оперативное планирование — разработка и доведение до исполнителей бюджетов платежных календарей и других форм оперативных плановых заданий по всем основным вопросам финансовой деятельности (месяц, квартал, до года).

С помощью оперативных финансовых планов предприятие

- определяет объем финансовых ресурсов для обеспечения текущей производственно-финансовой деятельности

- устанавливает последовательность и сроки осуществления отдельных финансовых операций с учетом наиболее эффективного маневрирования собственными и заемными средствами

- осуществляет оперативный контроль за выполнением планов и обязательств по объему производства и реализации продукции, прибыли, платежам в бюджет, отчислениям довольствующим органам, расчетам с учреждением банка.

Оперативное финансовое планирование включает в себя составление:

- платежного календаря;

- кассового плана;

- расчета потребности в краткосрочном кредите.

Платежный календарь является основой организации оперативной финансовой работы на предприятии. В этом документе подробно отражается оперативный денежный оборот через расчетные, текущие, валютные, ссудные и другие счета предприятия. Поступление и расходование средств планируется в конкретной последовательности по срокам, что позволяет своевременно производить расчеты, перечислять платежи в бюджет и внебюджетные фонды.

Кассовый план — это план оборота наличных денег предприятия, который необходим для контроля за их поступлением и расходованием. Он разрабатывается для планирования оборота наличных денег на квартал и представляется в учреждение банка, с которым у предприятия заключен договор о расчетно-кассовом обслуживании.

Расчеты потребности в краткосрочном кредите составляются предприятием, если оно испытывает потребность в краткосрочном кредите, и представляются в банк в соответствии с его требованием, после чего заключается кредитный договор. Однако этому должен предшествовать обоснованный расчет размера кредита, а также той суммы, которую, с учетом процентов, необходимо вернуть банку. Эффективность кредитуемого мероприятия или ожидаемая выручка от реализации продукции должна обеспечить своевременный возврат кредита и исключить штрафные санкции.

Все подсистемы финансового планирования на предприятии находятся во взаимосвязи и осуществляются в определенной последовательности. Исходным этапом планирования является перспективное финансовое планирование и прогнозирование основных направлений финансовой деятельности организации.

Финансовый план – является заключительными разделом бизнес-планов. Разрабатывается как прогнозные финансовые документы, обобщающие материалы всех предыдущих разделов бизнес-плана в стоимостном выражении. Он посвящен планированию финансового обеспечения деятельности организации в целях наиболее эффективного использования имеющихся финансовых ресурсов. Включает в себя:

- прогноз объема реализации продукции

- план доходов и расходов

- направления использования чистой прибыли

- план по налогам

- прогноз движения денежных средств

- прогноз бухгалтерского баланса организации

studfiles.net

Центральное место финансов в бизнес-планировании

Когда появляется значительный опыт в бизнес-планировании, возникает стойкое ощущение особой профессиональной ориентации документа – бизнес-план проекта. Маркетинг и технико-технологическая новация играют направляющую роль в данном процессе, но, бесспорно, ключевое, центральное, сквозное значение имеет финансовый раздел бизнес-плана. И настоящим аспектом буквально пронизан весь процесс планирования нового проекта или целого направления деятельности. В данном материале мы поговорим о финансовом плане как о крупном блоке плана бизнеса.

Подходы разных методик

Сразу же хочется «застолбить» универсальный контекст бизнес-планирования с позиции того, что не имеет большого значения вид направленности плана проекта. Действительно, формирует ли предприниматель бизнес «с нуля» или компания организована как непрерывная череда больших проектов, имеющих продуктовую или региональную направленность. Подход в обоих случаях похож. А вот шансов создать успешную модель у действующего бизнеса больше в силу более вероятного присутствия The Best Practice. Но, опять-таки, это как посмотреть.

Нордстремовский фанки-бизнес уже здесь, «черные лебеди» Нассима Талеба «приплывают» все чаще. Жизненный цикл продуктов и бизнес-идей все короче. Далеко ходить не надо, взять, например, ресторанный бизнес или бизнес по производству гаджетов. Все весьма непродолжительно. Возрастает ли роль бизнес-планов в таких условиях? И да, и нет. Доверие к рыночным и технологическим прогнозам в проектах все больше девальвируется. А потребность в динамическом многовариантном финансовом моделировании растет.

Следует четко осознавать тот факт, что бизнес-план проекта – это средство убеждения инвестора или займодателя финансово-аналитическими аргументами, в какой бы ипостаси он не выступал. Заинтересованное лицо может быть владельцем компании-проектоустроителя, стратегическим инвестором, представителем государства, распоряжающимся бюджетными средствами. Иногда контрагент действует как коллективный орган, например, кредитный комитет кредитной организации. Цель финансовой части плана состоит в результативном убеждающем воздействии на объект коммуникаций по двум тезисам:

- финансовый расчет и инвестиционный анализ выполнены профессионально;

- варианты расчетов учитывают основные риски проекта.

Профессионализм проявляется обычно в учете всех отраслевых, корпоративных, бухгалтерских, фискальных и иных нюансов проекта, а также в следовании нормам применяемой методики. Методика бизнес-планирования обычно навязывается лицом с самой сильной переговорной позицией, к которому проектоустроитель обратился в надежде получить поддержку или согласие на проект. Варианты состава основного документа, применяемого в разных методиках, нами рассмотрены в статье на тему, посвященной значению структуры бизнес-плана. Все они центральное место отводят финансовой части плана.

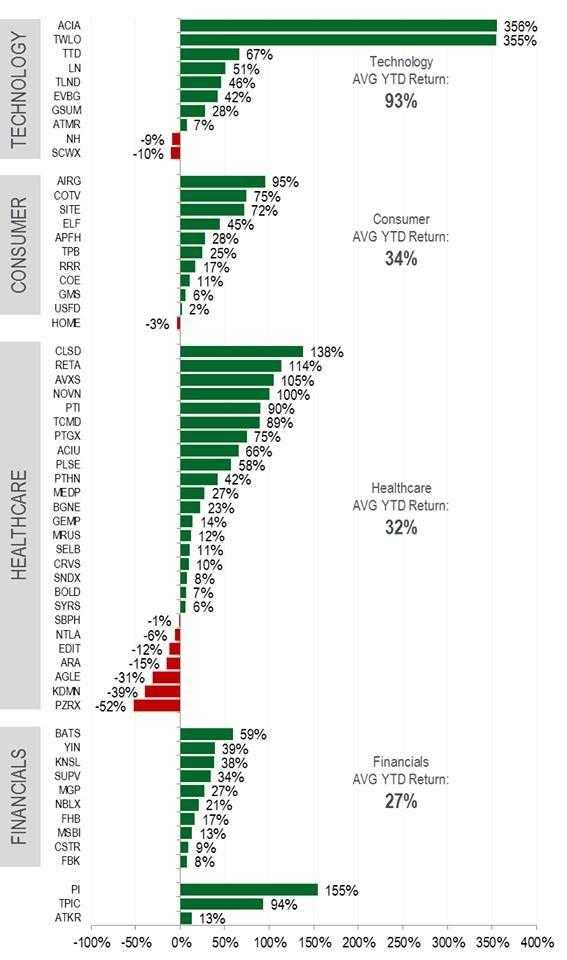

Сравнение составов финансового блока в четырех основных методиках бизнес-планирования

Сравнение составов финансового блока в четырех основных методиках бизнес-планированияИспользуя сравнительную таблицу, представленную выше, можно сделать вывод, что методологическая модель бизнес-плана ЕБРР наиболее тщательно детализирует финансовое планирование. Это вполне естественно, поскольку весомую долю обоснования занимает вопрос обеспеченности планируемых в проекте кредитных ресурсов. Цифры в скобках означают порядковые номера последовательности разделов и подразделов документа. Стоит обратить внимание, что практически во всех рекомендациях расчет финансового плана проекта дополняется анализом эффективности инвестиций, который называется по-разному, но суть едина. Финансовая часть имеет три вектора деления на блоки.

- С позиции выполняемых функций управления финансами раздел делится на фактологический набор финансовых отчетов, планировочную часть, аналитический блок и расчет имитационного моделирования проекта.

- С позиции локализации финансовой информации раздел может быть поделен на финансовый план отдельно выделенного проекта и план, интегрированный в общекорпоративную финансовую модель деятельности компании на весь проектный период.

- С точки зрения вида финансового плана проекта или отчета о его исполнении.

Последний вектор деления раздела означает, что мы вычленяем из него:

- план прибылей и убытков, план движения денежных средств и прогноз балансового листа, которые иногда называют бюджетами, но суть от этого не меняется;

- одноименные отчеты: прибыли и убытков, движения ДС и бухгалтерского баланса.

Планирование доходов и расходов

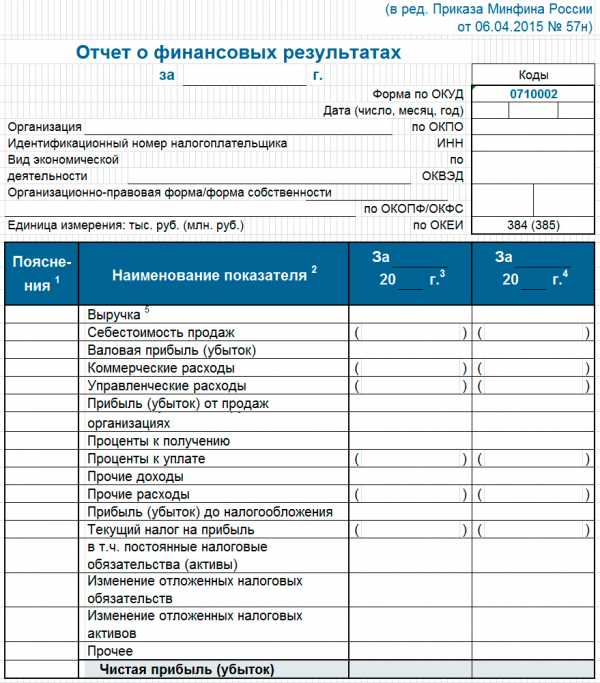

Как уже было отмечено, планировочная часть финансового раздела бизнес-плана состоит из трех документов, возникающих в связи с реализацией проекта, первый из которых – план прибылей и убытков. Форма этого документа полностью совпадает с формой по ОКУД 0710002, утверждаемой Минфином РФ (отчет о прибылях и убытках, представлен ниже). Цель данного плана состоит в предоставлении возможности инвестору убедиться в прибыльности компании-проектоустроителя.

Форма по ОКУД 0710002. Отчет о прибылях и убытках (нажмите для увеличения)

Форма по ОКУД 0710002. Отчет о прибылях и убытках (нажмите для увеличения)Расчет основных значений для заполнения документа выполняется и в результате передачи данных из других планов, и путем специальных вычислений, о которых речь пойдет ниже. При планировании используется метод начислений, учитываются не только возможности рыночной доходности, цены на основные расходные позиции, но и особенности учетной политики компании. Для построения плана о прибылях и убытках потребуется привлечь следующие сведения.

- Планируемая валовая выручка и план потерь при продажах по месяцам первые два года проекта. В последующие периоды (годы) проекта финансовая модель позволяет перейти на более длинные плановые периоды (квартал, год). Выручка берется из данных плана продаж, имеющих контрактную природу. Кредитная политика в расчет не принимается, и если договорами не предусматривается иной порядок, выручка формируется в плановых значениях полной отгрузки (закрытий актов сдачи-приемки) по периодам расчета.

- Часть издержек в составе переменных расходов на производство и выпуск проектной продукции (оказание услуг) импортируется из плана издержек. Этот вид расходов прямо зависим от плана производства по расчетным периодам (год, квартал, месяц).

- Часть издержек в составе условно-постоянных затрат на производство и управление: операционные расходы (основное и вспомогательное производство), административные (общехозяйственные) расходы, издержки обращения (коммерческие расходы). Нельзя при этом забывать, что к условно-постоянным расходам также относятся амортизационные отчисления, проценты за кредит к уплате и налоги начисленные.

На мой взгляд, третий блок сведений формируется весьма трудоемко. С одной стороны, метод начислений позволяет игнорировать условия вероятного коммерческого кредита со стороны поставщиков и подрядчиков. И можно считать, что как только материалы, сырье, не связанные с объемами производства, электроэнергия, услуги регулярного характера получены, издержки заводятся в модель. С другой стороны, факторов, которые нужно обязательно учитывать, достаточно много. Среди них:

- названный выше износ ОС и НМА (амортизация), суммы которого зависят от политики начисления (линейным или нелинейным способом);

- учет расходов будущих периодов (расходы на лицензионное ПО, на сертификацию продукции, на ДМС и т.п.);

- необходимость формирования резервов предстоящих расходов и платежей (накопление средств на ремонт, сезонные работы, отпускные и т.п.);

- применяемая налогово-правовая модель деятельности, от выбора которой сильно зависит не только размер постоянных, но и переменных издержек).

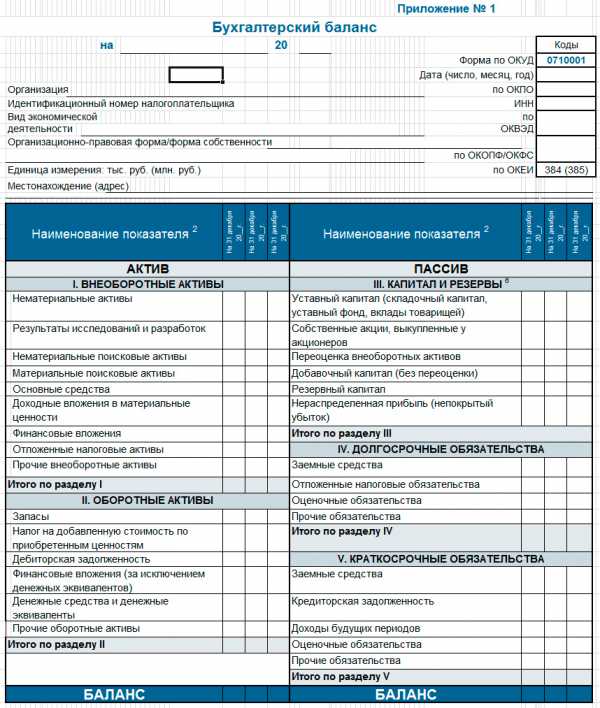

Прогноз балансового листа

Балансовый лист или ведомость, которая официально именуется бухгалтерским балансом, является планово-отчетным документом совершенно иной природы, нежели план (отчет) о прибылях и убытках. Если в последнем отражаются сведения о начислении доходов и расходов, формировании финансового результата внутри расчетного периода, то есть показывается динамика соответствующих значений, то баланс – документ, отражающий статику, состояние. Не зря про актив баланса говорят, что он демонстрирует состояние средств и их размещения, а про пассив – как о состоянии источников средств компании.

Адаптированная форма бухгалтерского баланса. Основа: форма по ОКУД 0710001 (нажмите для увеличения)

Адаптированная форма бухгалтерского баланса. Основа: форма по ОКУД 0710001 (нажмите для увеличения)Выше представлена адаптированная форма бухгалтерского баланса для целей прогнозирования в рамках подготовки бизнес-плана проекта. Цель баланса – показать заинтересованным сторонам, устойчиво или нет финансовое состояние компании (ликвидность, независимость, платежеспособность), которая намерена реализовать проект в определенный период времени. Планирование баланса компании обычно выполняется на 31 декабря каждого расчетного года, в течение всего периода проекта. Это вовсе не отменяет вывода остатков активов и пассивов на промежуточные даты. Кроме того, для работы над прогнозом нужен стартовый баланс, если проект не подразумевает бизнеса «с нуля».

Для кредиторов и инвесторов, оценивающих возможности своего участия, прогнозный баланс имеет не меньшее, а порой даже большее значение, чем план по прибылям и убыткам. Если предприятие действующее, я рекомендую осуществлять планирование балансовой ведомости, а затем и плана движения ДС по определенному алгоритму.

Шаг 1. Изучить статистику остатков краткосрочных пассивов (краткосрочных обязательств) и установить нормативные значения не уменьшаемых остатков по статьям раздела с учетом планируемого роста оборотов. Рекомендую начинать с норматива задолженности по заработной плате, затем перейти к задолженности перед поставщиками и подрядчиками, к краткосрочным заемным обязательствам и т.д. Это первая итерация работы с разделом V.

Шаг 2. Выполнить планирование остатков оборотных (текущих) активов. Лучше начать с нормирования уровня запасов, для ориентира следует использовать статистику динамики показателя оборачиваемости оборотных средств для разных групп ТМЦ. Экстраполируя полученные значения на рост объемов производства, выработать нормативы остатков на все расчетные даты проектной реализации. Далее надлежит определить размер капиталовложений в запасы.

Шаг 3. Продолжить планирование Раздела II баланса. Выполнить нормирование остатков дебиторской задолженности. Рассчитать значение коэффициента отвлечения оборотных активов в дебиторскую задолженность за последние 3 года. Произвести уточнение кредитной политики компании и выстроить прогноз ДЗ на весть период проекта.

Шаг 4. Опираясь на показатели ликвидности, уточнить в несколько итераций параметры разделов V и II балансового листа, маневрируя по самым мобильным статьям указанных разделов с тем, чтобы не допустить провала текущей и абсолютной ликвидности.

Шаг 5. Используя инвестиционный план, выполнить первую итерацию прогнозирования долгосрочных пассивов, включая дополнительный собственный капитал от инвесторов и заемный капитал. При построении новой финансовой структуры капитала опираться на функциональную финансовую стратегию бизнеса.

Шаг 6. Рассчитав эффект финансового рычага, выполнить планирование оптимального размера заемного капитала. Вернуться к Плану прибылей и убытков, откорректировать значения процентов за кредит к уплате. Дальнейшие шаги алгоритма переносятся в планирование движения ДС и блок динамического моделирования.

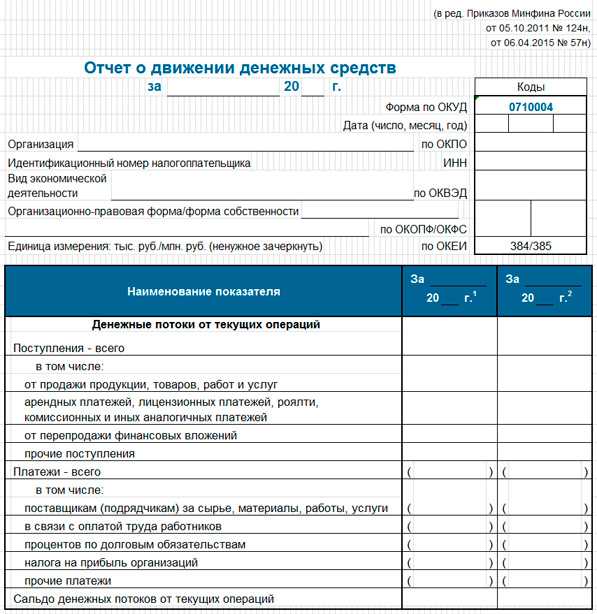

Прогноз Cash Flow и динамическое моделирование

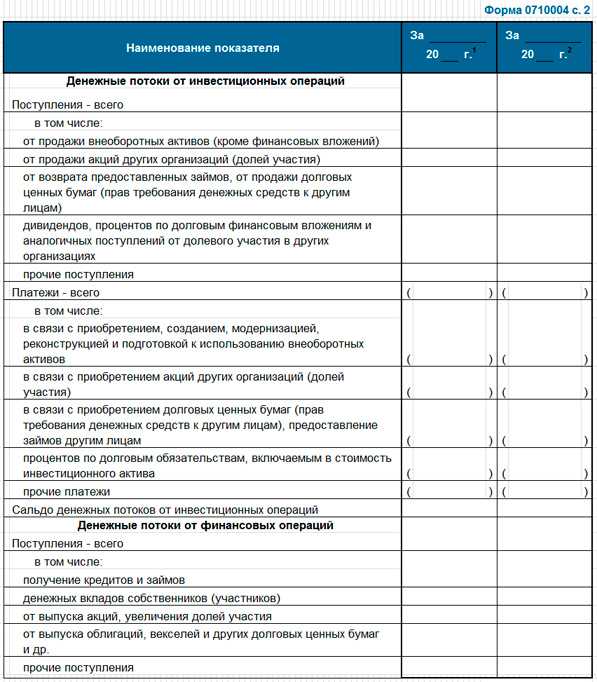

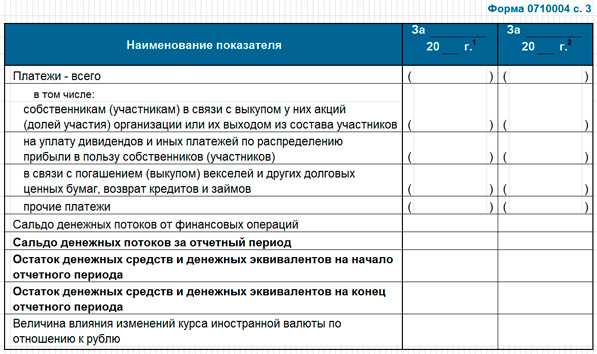

Наиболее правильным будет, если план денежных потоков (Cash Flow), составляется в конце после плана прибылей и убытков и балансовой ведомости. Его рекомендуется считать двумя методами: косвенным и затем прямым. В этом как раз и помогают два предыдущих плановых документа. Цель Cash Flow состоит в том, чтобы продемонстрировать способность компании реализовать проект без кассовых разрывов в логике, позволяющей получить удовлетворительные результаты инвестиционного анализа. В отличие от баланса, который показывает уравновешенность активов, пассивов и их структуру, план движения денежных средств должен убедить в достаточности потоков денег и их остатков. Ниже приводится типовая форма соответствующего отчета (форма 0710004).

Отчет о движении денежных средств. Форма Минфина РФ 0710004. Страница 1 (нажмите для увеличения)

Отчет о движении денежных средств. Форма Минфина РФ 0710004. Страница 1 (нажмите для увеличения)  Страница 2 (нажмите для увеличения)

Страница 2 (нажмите для увеличения)  Страница 3 (нажмите для увеличения)

Страница 3 (нажмите для увеличения) Состав, логика и пример построения отчета о движении денежных средств приведен в статье на тему Cash Flows, поэтому не вижу смысла в методологическом обзоре. Мне бы хотелось продолжить алгоритм, который начат в предыдущем разделе, поскольку он составляет определенную ценность.

Шаг 7. Косвенным методом сформировать укрупненный Cash Flow компании, и затем из него вычленить план денежных потоков применительно к оборотам, генерируемым проектом.

Шаг 8. Разукрупнить полученный на предыдущем шаге план движения ДС до постатейной детализации, начиная с операционного CF. Уделить внимание отличиям поступлений от начислений выручки. Вывести значения выбытий ДС в порядке расчетов с поставщиками и подрядчиками в отличие от начисления издержек производства и обращения.

Шаг 9. Используя план инвестиций и продажи объектов основных средств, по завершению эксплуатации детализировать инвестиционный CF.

Шаг 10. Используя первую редакцию плана заимствований, выполнить планирование финансового CF, предполагая, что структура капитала окажется соответствующей оптимальным результатам по эффекту финансового рычага. Выверить NCF.

Шаг 11. На основе развернутого Cash Flow и структуры капитала завершить уточнение статей балансового листа (Разделы I, III и IV) и плана прибылей и убытков. Рассчитать показатели рентабельности, деловой активности, финансовой независимости и устойчивости. При отклонении параметров от нормативных значений произвести коррекции по структуре капитала.

Шаг 12. Повторить цикл Шагов с 1 по 11 для каждого расчетного периода. Выполнить расчет экономической эффективности проекта и произвести ее оценку на основе традиционных параметров инвестиционного анализа (NPV, PI, DPP, IRR, MIRR, ARR).

Шаг 13. Осуществить имитационное моделирование минимум по трем сценариям: оптимистичному, пессимистичному, сбалансированному. За факторы сценарной динамики принять объемы продаж, ключевые статьи издержек, уровень инфляции и другие рисковые позиции.

Заключение

Говорят, что бизнес-планирование – это технология. Наверное, да, технология. Но по мне, если рассматривать подлинное планирование бизнеса, это во многом искусство, не лишенное мук творчества. Я убежден, что планирование новых направлений и продуктов должно выполняться высокопрофессиональными экономистами уровня финансового директора или лишь на одну ступень ниже. Работа весьма трудоемкая. Держать всю модель в голове и учитывать множество факторов бывает невероятно сложно.

Понятно, что вручную без средств автоматизации выполнить бизнес-план на хорошем уровне даже для среднего действующего предприятия невероятно. Тут-то и должны помочь такие пакеты, как Project Expert, Альт Инвест или хотя бы хорошо запрограммированный MS Excel. Вместе с тем, я настоятельно рекомендую финансистам сознательно идти на мучения и хотя бы раз выполнить все расчеты самому с бумагой, карандашом, калькулятором и стандартным табличным редактором. Пусть будут ошибки, пусть будут неточности. Уверен, что такой опыт даст мощный толчок к развитию профессионала и уровня убедительности расчетных аргументов.

projectimo.ru